在數字經濟浪潮下,企業融資模式正經歷深刻變革。區塊鏈技術以其去中心化、不可篡改、可追溯的特性,為傳統融資領域注入了新的活力,特別是在基于應收款項的融資場景中,展現出巨大潛力。結合互聯網信息服務平臺的高效連接與信息處理能力,一系列創新產品應運而生,為企業盤活資產、拓寬融資渠道提供了全新解決方案。

本文將聚焦于區塊鏈技術如何重塑企業融資生態,并深入解析當前市場上基于區塊鏈與互聯網信息服務融合創新的五大典型應收款項融資產品。

一、區塊鏈技術:企業融資的信任基石與效率引擎

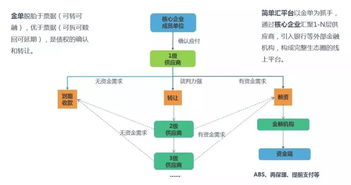

傳統應收款項融資(如保理、應收賬款質押等)常面臨確權難、流程長、信息不透明及欺詐風險等問題。區塊鏈通過分布式賬本技術,將應收賬款的形成、轉讓、融資、清分等全流程上鏈記錄。每一筆交易都經過多方驗證并形成時間戳,確保了底層資產的真實性與唯一性,從根本上解決了“一女多嫁”和偽造票據的風險。智能合約則能自動執行還款、分潤等條款,極大提升了操作效率,降低了人工干預成本和操作風險。互聯網信息服務平臺作為入口和應用層,提供了友好的用戶界面、豐富的數據維度和高效的匹配服務,使得整個融資流程更加順暢、可視。

二、五大區塊鏈應收款項融資產品解析

基于上述技術邏輯,市場上已涌現出多種創新產品模式,以下是五種具有代表性的解析:

1. 區塊鏈數字債權憑證平臺

核心企業以其優質信用為依托,在區塊鏈平臺上向其供應商簽發可拆分、可流轉、可融資的數字化付款承諾憑證。供應商收到憑證后,可持有至到期收款,也可在平臺上向金融機構或其他合作伙伴進行拆分流轉或申請保理融資。平臺確保了憑證從簽發到消亡的全生命周期可信,極大地增強了供應鏈末梢中小企業的融資能力。

2. 應收賬款資產證券化(ABS)區塊鏈平臺

將分散的、符合標準的應收賬款資產包進行整理,通過區塊鏈技術進行資產登記、確權與存證,并實現資產包的份額化與Token化。投資者可以清晰地追溯底層資產狀況,管理人也能實時監控資產池表現。互聯網平臺負責資產的篩選、盡調信息展示與投資端對接,使得ABS發行過程更透明、高效,投資者門檻有所降低。

3. 基于區塊鏈的在線反向保理網絡

由一家或多家核心企業發起,邀請其上游供應商集群加入。核心企業的信用通過區塊鏈網絡向其多級供應商傳遞。當供應商對核心企業形成合格應收賬款時,可在網絡內直接向接入的金融機構發起保理融資申請。區塊鏈確保了貿易背景的真實性,平臺則實現了融資申請的標準化在線提交與審批,使得融資服務能夠快速、批量化地覆蓋長尾供應商。

4. 動態應收賬款質押融資數據艙

企業將應收賬款池(可能包含多個債務人的款項)整體“裝入”一個區塊鏈上的動態數據資產艙中,并將其質押給金融機構以獲得循環授信。區塊鏈實時同步應收賬款的發生、回款、核銷等動態數據,并與物聯網、ERP等系統對接,確保數據艙內資產價值真實、透明。金融機構可通過平臺實時監控質押資產狀況,實現動態的風險管理和額度調整。

5. 跨境貿易應收賬款融資與信息服務平臺

針對跨境貿易場景,整合報關、物流、支付等環節的單證流、信息流,在區塊鏈上形成不可篡改的跨境貿易全景數據鏈。基于此,出口商的應收賬款得以快速確權,境內外金融機構可以更安全、高效地提供出口發票融資、信保融資等服務。互聯網平臺提供多語言、符合各國法規的界面與服務,簡化了跨境融資的復雜流程。

三、發展趨勢與挑戰

區塊鏈與互聯網信息服務的結合,正推動應收款項融資走向更高程度的數字化、自動化和普惠化。隨著跨鏈技術、隱私計算等的發展,不同平臺間的資產互認與流轉將成為可能,進一步激活資產流動性。

挑戰依然存在:技術標準尚不統一,法律對區塊鏈電子證據的認定及數字資產的權利屬性需進一步明確;大規模商業應用對系統性能和安全提出了更高要求;市場教育與生態培育仍需時間。

區塊鏈技術正與互聯網信息服務深度融合,深刻解構并重建企業應收款項融資的信任體系和業務流程。上述五大產品模式代表了當前重要的創新方向,它們不僅提升了融資效率,降低了風險成本,更在宏觀上有助于優化產業資金流,服務實體經濟。主動了解并嘗試這些新型融資工具,將是其在數字化競爭中獲取資金優勢的關鍵一步。金融機構與科技服務商則需持續深耕,在合規框架下推動技術、產品與服務的迭代,共同塑造更健康、更高效的企業融資新生態。